2026 年3月期第1四半期の連結決算について分かりやすくお伝えします。

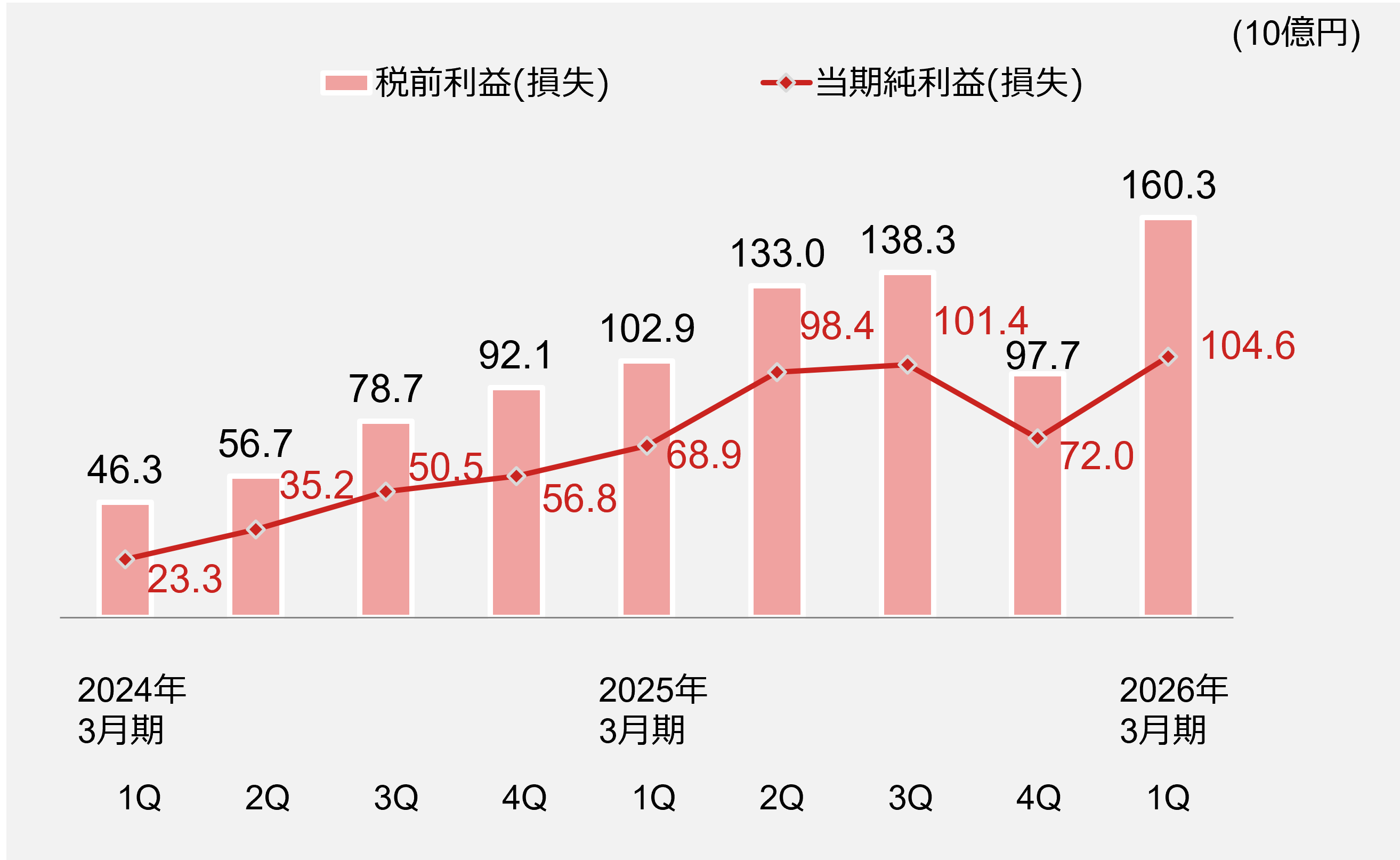

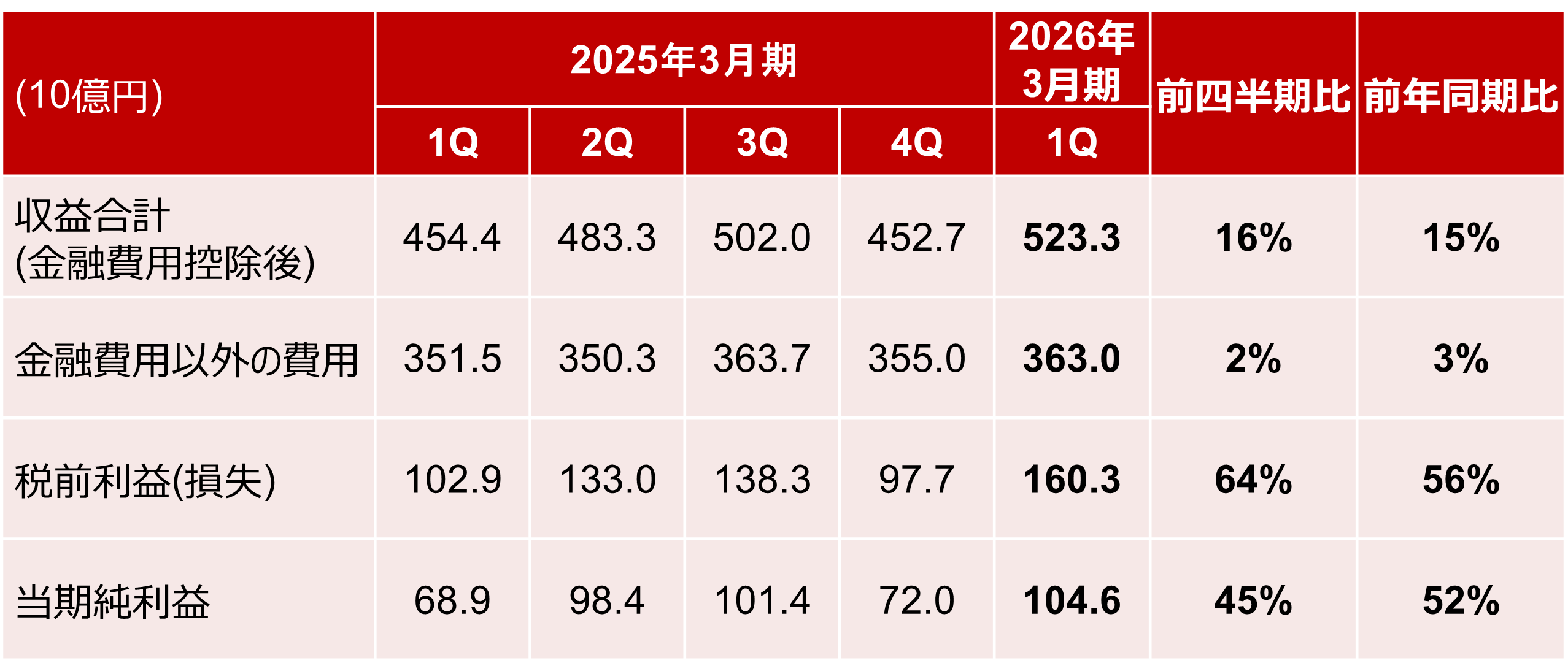

全社の収益は、5,233億円(前四半期比16%増)、税前利益は1,603億円(同64%増)、当期純利益は1,046億円(同45%増)となりました。

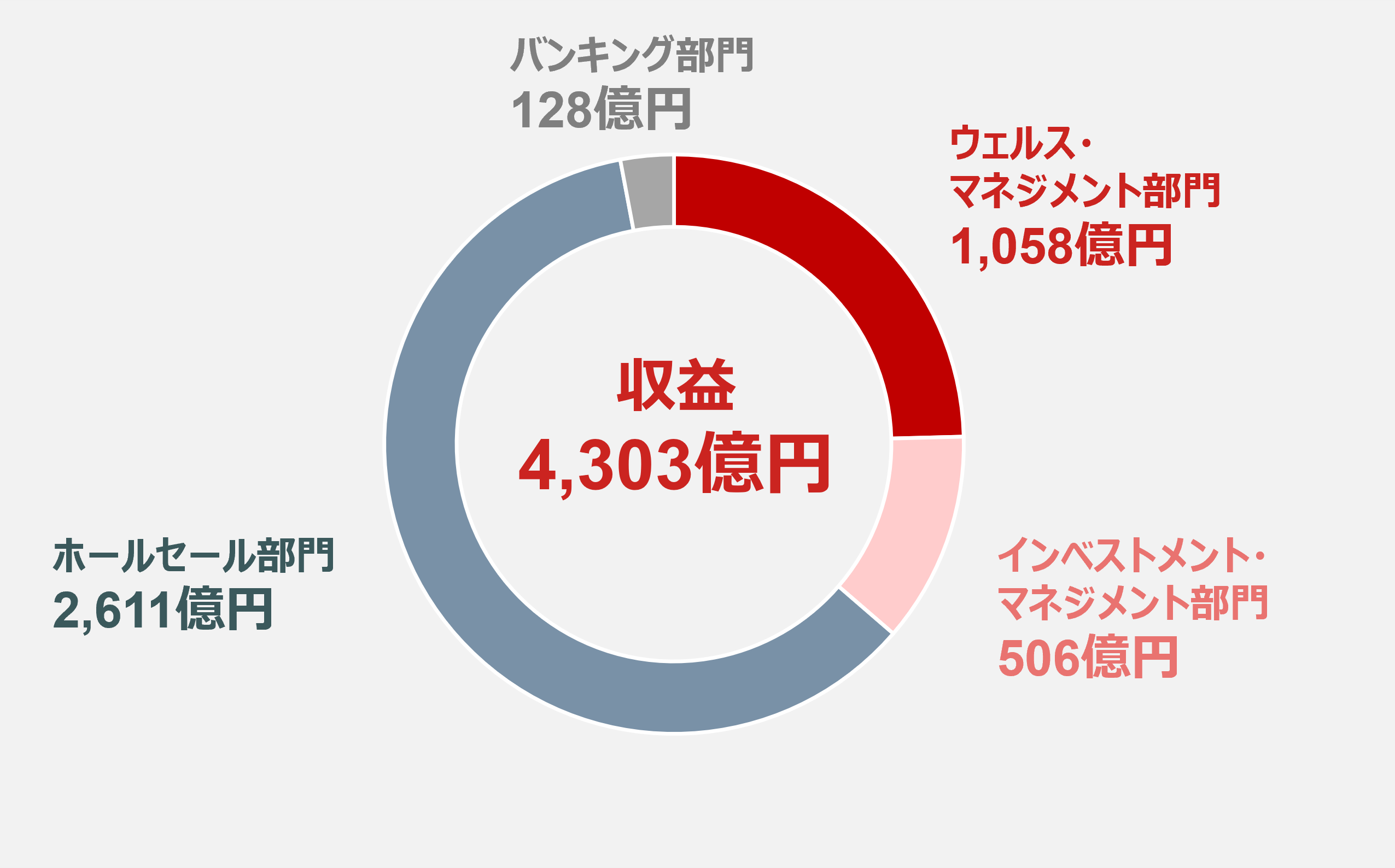

米国による相互関税の導入や地政学リスクの高まりから不透明な市場環境が続きましたが、2025年4月に新設したバンキング部門を含む4部門すべてで、前四半期比、増収増益を達成しました。また、野村プロパティーズが保有する固定資産の売却に伴い、約560億円の利益を計上しています。

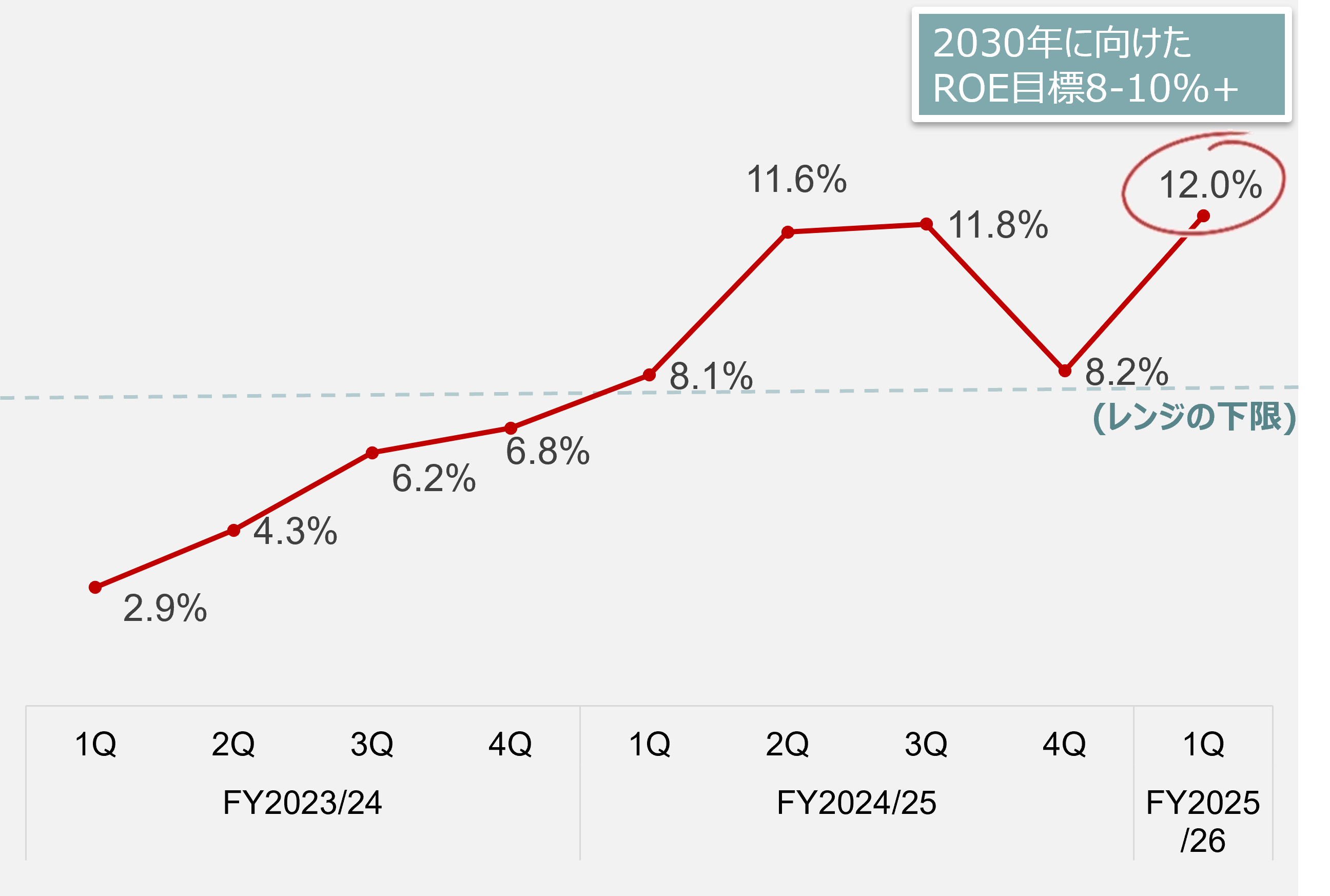

その結果、EPS1は34円04銭、年換算したROE2は12.0%となり、過去最高の当期純利益を更新した前期からの好調な流れを引き継ぎ、順調なスタートを切ることができました。2030年の経営目標である「ROE8%~10%+」も5四半期連続で達成しています。

1. EPS:財務分析 Earnings Per Shareの略称で和訳は1株当たり利益。一株に対して最終的な当期利益(当期純利益)がいくらあるかを表す

2. ROE:財務分析 Return On Equityの略称で、和訳は自己資本利益率

税前利益、当期純利益の推移

四半期ROEの推移

2030年に向けたROE目標を5四半期連続で達成

連結損益の推移

2026年3月期第1四半期収益の内訳

ウェルス・マネジメント部門

不透明な市場環境のなか、お客様ニーズに寄り添ったコンサルティングの提供により、フロー収入等1が伸長しました。

ストック資産2純増も13四半期連続で達成、直近4四半期累計のストック収入費用カバー率3は69%で、2030年目標(80%)に向けて順調に進捗しています。

1. フロー収入等:取引に付随して発生する収入(ブローカレッジ収入、コンサルティング関連収入)、ローン関連以外の金融収益等

2. ストック資産:投資信託、投資一任、保険、ローン、レベルフィー等の残高から収入が発生する資産

3. ストック収入費用カバー率:ストック収入を金融費用以外の費用で除したもの (ストック収入: 残高から発生する収入や継続的に発生する収入)

インベストメント・マネジメント部門

アセットマネジメント・ビジネスは引き続き堅調で、9四半期連続で資金純流入を達成。運用資産残高は過去最高の94.3兆円に達し、安定収益の基盤となる資産が着実に拡大しています。また、オルタナティブ運用1資産残高も資金純流入を伴い、過去最高を更新しています。

1. オルタナティブ運用:伝統的な投資対象である株式、債券と相関しないとされる一連の運用

ホールセール部門

米関税政策による不確実性や市場ボラティリティ1の上昇を背景に、顧客アクティビティが活発化し、グローバル・マーケッツは増収となりました。

インベストメント・バンキングは、日本ビジネスが牽引し、比較可能な2017年3月期以降、第1四半期としては最高の四半期収益を達成しました。

1. ボラティリティ:証券などの価格の変動性のこと

バンキング部門

4月に新しく設立されたバンキング部門は、残高拡大を伴い、貸出業務、信託・エージェント業務が堅調に推移しました。

各セグメントの詳細コメントは、決算資料のP5-13をご覧ください。

決算内容、戦略に関する詳細は、下記リンクをご覧ください。

また、野村ホールディングスサイト内、個人投資家のみなさま向けのページでは、野村グループを身近に感じていただけるよう、企業理念や事業、業績などをわかりやすくご紹介しています。

関連リンク

- 決算関連: 決算関連情報 | 決算短信・説明資料 | NOMURA

- 戦略: 経営戦略(プレゼンテーション) | NOMURA

- 個人投資家のみなさまへ(Japanese only): 個人投資家のみなさまへ | NOMURA

問い合わせ先

野村ホールディングス IR部 電話:03-5255-1000 (大代表)